預估閱讀時間:20 分鐘

買房或租房一直都是大哉問,2023年的今天,假如你是個即將邁入30歲的都市棟樑們,年少有為努力存錢,好不容易手頭終於有了一筆頭期款,鑑於近年來房價只增不減,那現階段的我們到底應該要不要趁此購入人生的第一套房產呢?到底哪個決定才是最好的?在回答這個問題之前,我們有以下幾個要點需要先瞭解一下。

首先,我們要知道世界是三維的,很多問題都不是簡單的好跟不好,找答案時都要小心掉入二元化的思維邏輯陷阱(延伸閱讀:二元化思維如何影響著我們的生活?)

而在考慮這項需要捏著軟蛋的決定之前,我們先試著跳脫眼前的問題本身,來看看我們處在什麼環境底下

通貨膨脹的大環境

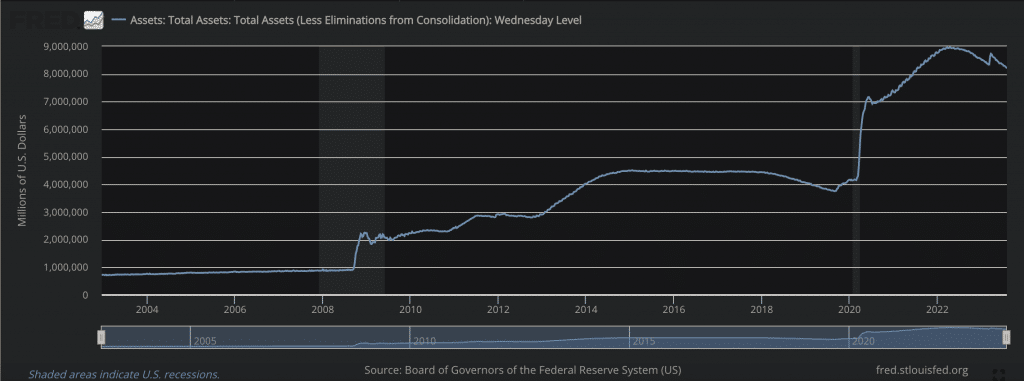

2020年Covid19疫情爆發,緊接著美國開始無節制的QE(Quantitative easing),開始大量印錢,從下圖可以看出,2020到2022年,美聯儲總資產規模直接從4兆美元攀升一倍多來到9兆美元,如今的美金早就和黃金脫鉤,美國大量印鈔對美國來說幾乎是家常便飯,由於現今的美國霸權體系,成本是由全世界買單,但凡事離不開供給與需求,根據供需法則,美元大量氾濫的結果就是美元開始貶值,即造成通貨膨脹和美國物價快速上漲,進而牽動工資上漲,企業成本上升,若大環境不好,企業們就會開始裁員,世界強權美國的經濟正以牽一髮動全身的方式撼動著全球經濟。

資料來源: Ecnomic Research

過往歷史數據

從下表可以看出,美國的通脹率從2020的將近0%開始快速攀升到最高9%,當時鮑威爾主席還表示高通脹只是暫時的,後來發現判斷錯誤後開始一系列的升息來壓制通膨,利率上升後會讓市場資金開始回流,升息會導致『利息』變高,這就衍生了『債務』的問題。

對其他國家來說,為了維持本地貨幣在全球市場上的競爭力,各國央行開始跟進加息來防止本地貨幣的過度貶值,但過度升息也可能導致公司企業們負擔過重,公司通常會借錢來投資,人民們也會舉債(如房貸、車貸等),而持有的『債務』都會因為升息的緣故必須支付跟多的金額,導致支出更沈重,一個不小心就可能導致資金斷鏈。

然而有趣的是,當原物料因為市場資金緊縮而降價,我們卻從沒有看到有哪個商家漲價後還會降回去的😅,能多賺幹嘛不賺,人性阿~,不過其實也說明,只要一個國家經濟發展長期向上,物價隨著通膨增加是非常正常的,比如你去歐洲國家跟你去東南亞國家物價大不相同,跟國家經濟發展有直接關係,當然有些主打稀缺性的度假景點不再此範圍內😂。

資料來源: Trading Economics

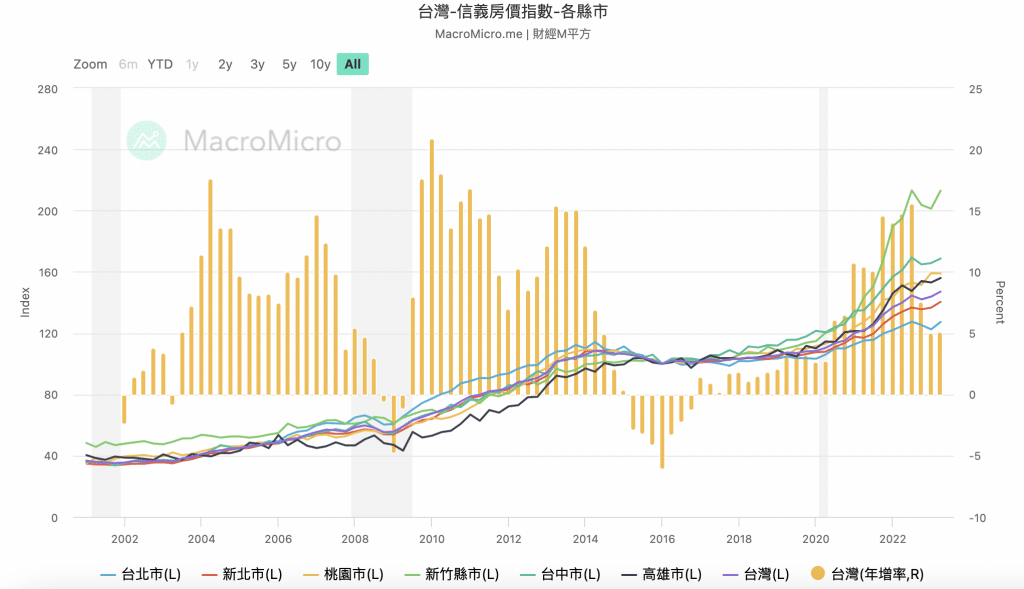

看完美國那邊的數據,接下來我們來看看台灣的房價走勢圖,下圖是台灣這20年來的房價走勢圖,可以看到到目前為止,除了2008年金融海嘯和2015-2016年的下跌之外,台灣總體房價的年增趨勢是往上的。

資料來源: 財經M平方

看完了圖表後我們可以瞭解,2023年七月美國的CPI數字是3%,八月回升至3.2%,估計會在這區間徘徊好一陣子,聯準會把此次升息的目標訂在2%,以目前來說雖說也不遠了(p.s:CPI裡面僅計算房租而不包含房價),但有一點值得注意,從前面兩張圖可以發現,CPI數字和印鈔量比不成正比,美國CPI看似已經快回落到2020大量印鈔的水平,但是從美國聯準會官網的總資產表上可以看到2023年七月市面上流通的總印鈔量仍有8兆美元,並沒有因此降回原本的4兆美元,這意味著美國印的鈔票並沒有因為升息而被註銷,升息只是為了抑制資金往市場的需求。

根據過往經濟週期,未來美國聯準會大概率會停止升息,接下來也大概率會降息,當聯準會降息,當大量資金需求湧入市場,可以預測資產也會相對應的上揚,不只是資產,所有消費品都只會持續不斷的上漲。

現金與資產

瞭解基本的大環境後,我們要接著來探討現金和資產的區別,具體來說,假設我們現在手上握有300萬的現金,那通貨膨脹的環境究竟對我們造成哪些影響?

貨幣是什麼

最一開始的人類以物易物,但到底要用多少鯉魚換你的蝦米才公平,要用多大的貝殼換你的豬腿咧?

這時候人類約定

:不如我們統一用珍貴的黃金和白銀來當作交易媒介吧?

這是人類第一次對價值有了『共識』,但緊接著問題就來了

:這傢伙拿的碎銀到底重量多少,你有沒有帶磅秤啊

:這一顆元寶裡面真的是百分之百的純金的嗎?

:這批貨物值3000萬倆黃金,但賣不了,因為根本不會有人帶那麼重的重量在身上呀!

:這位客倌,黃金還在鍛造呢,請再稍後一個月方能給您交差呢。

由於使用真金白銀來交易有諸多不便,因此『紙錢』被發明出來流通於市面上,而黃金跟白銀這被儲備在擁有公信力的『錢莊』來儲存價值

本質上,我們現在所握有的紙錢是由人類社會的『信用』所堆疊的,現金的發明幫助我們幫每個物品標價,因為有現金,我們終於有辦法能夠去在每件物品上得到相同的價值共識,但是現金本身並沒有實質價值,不過就是一張紙罷了,但我們會願意用勞動力換紙錢是因為大家有『共識』與我們對發行商發行的貨幣有『信任』,透過紙鈔可以換取相對應價值的物品,因此我們常常在無形之間也賦予了現金『價值』。

當時美元是如何成為國際貨幣的呢,由於美國在二戰時賣了很多武器給西歐列強的同盟國並換取了大量的黃金,因此戰後的美國成為全世界擁有最多黃金的國家,隨著戰後貿易重啟,1944年7月,當時美國與其餘43個國家於新罕布什爾州舉行貨幣金融會議並達成共識,建立布列登森林體系(Bretton Woods System),確立改用最多黃金儲備的美元與黃金掛鉤並拿來當作共同的交易貨幣,實行可調整的固定匯率制度,始稱『美金』,由於當時世界各國仍須仰賴美國的幫忙來從戰後的損傷中復原,既然現鈔是基於我們對社會的『信任』,當時各國也對持有最多黃金的美國非常『信任』。

而如今時過境遷,如今面臨的問題是世界霸權美國不負責任的亂印鈔票,變相的讓持有美債的各個國家價值降低,美債本身是用美元計價,因此美元貶值也意味著各國持有的資產總價值降低,近幾個月可以發現各國對美國的『信任』終於開始搖晃了,雖然距離完全顛覆可能還有很大的差距

- 2023年5月美國債務上限迫在眉睫,美國所發行的債務已經達上限,後來是兩黨產生共識提高債務上限延後到2025年在處理(筆者表示:都給你們玩就好啦)

可笑的是,自1960年來,美國共經歷了78次的債務上限調整,所以債務上限其實跟虛設沒兩樣 - 2023年6月金磚各國(BRICS)開始實施去美元化,改用人民幣當作交易貨幣

- 2023年8月美債被評級機構惠譽(Fitch Ratings)從AAA級別下調至等級AA+ (順帶一提加拿大也是AA+,中國是A+,澳洲、德國、新加坡等則是AAA)\

所以30歲的我該租房還是買房?

拉回來,上面分享的資訊其實是想帶大家瞭解一下通貨膨脹的起因,通貨膨脹的威力非常恐怖,筆者兩年前去買最愛的章魚燒還是40元一盒,兩年後去買發現已經漲價到55元一盒了,看起來金額不大,但換算一下就知道,兩年內漲價了超過37.5%,等於每年漲17-18%,表示現金的購買力正在快速下降中,若假未來10年的平均通膨率是每年8%,持有300萬的現金10年後的購買力會只剩下現在的138.9萬。

假如選擇租房

那麼,假設我的收入是50,000元/月,為了維持生活品質、上班方便,若選擇在新北租了一間有陽台大概10坪左右的房子,在購買力不變的情況下,每個月大概需要付出17,000元的房租,且假設佛心房東未來都不會調漲的情況,期間我會保有較充裕的流動現金在手上,可用於投資股票、債券甚至高風險(加密貨幣)等資產(畢竟保持希望也是很重要的)。

假如選擇買房

若你打算買一間1,000萬元的20坪公寓的話,你需要準備200萬的頭期款,特別注意的是,通常當我們用房貸8成來貸款其實是變相的開槓桿,假設未來十年的房屋平均年增長率為3%,等於是用200萬元翹動五倍的槓桿來得到1,000萬元的資產,但相對的你也必須為五倍槓桿付出高昂的費用(付款給銀行),如圖是房貸的簡單試算表,以青年貸款1.2%計算,寬限期一年,則寬限期間每個月負擔7,933元,由於每個月負擔會隨著本金減少,為了方便計算就當作未來30年內每個月要付出27,000元的貸款好了,30年內為了維持你的五倍槓桿,你必須要支付180萬的費用給銀行,這邊都沒有計算額外裝潢和買家具的費用,因此假設剩餘的100萬也全部投入於剩餘費用。

所以相同條件下

薪水:50000元/月

- 租房每月金流

假設每個月日常開銷加總是20,000元,加上房租每個月會有13,000元的現金流,可用於緊急事故和額外開銷

- 租房30年後總資產

假設是穩健型的只投資ETF的話,穩穩的每年盈餘5%,那在以薪水支撐房租的情況下,300萬在三十年後會變成1,296萬+現金252萬(扣掉每個月平均6,000元的額外開銷)=1548萬

- 買房每月成本

每個月日常開銷是20,000元,房貸每個月需支付27,000元,每個月剩餘3,000元支付額外支出,老實說有一點抖。

- 買房30年後總資產

1000萬*1.03^30=2,427萬元

因此若以報酬率來說相同的收入條件下30年後買房市會比租房的總資產多出2,427萬-1,548萬=879萬元

這邊要打破大家的迷思,以投資的角度來說,買房子實際上你是長期開著五倍的槓桿的,但由於台灣文化薰陶,恐怕買房是許多人的畢生心願,因此對大多數人來說還是相對穩健的選擇,這邊只是簡單的試算給大家看,但其實還有很多事情需要思考的。

總整理

單純看結論當然是買房資產才能膨脹的最快,但每個月僅剩下3,000元的備用金真的會讓人活得很痛苦,如果你選擇租房的方式,每個月會多13,000元的資金可以活用,現金流其實也是人生中很重要的一個課題

以下條件是我們必須要思考的

- 房價走勢真的能夠長期向上嗎?(上述比較是以3%/每年)

近年房價漲勢蛋殼>蛋白>蛋黃區,畢竟除非我們國家的貨幣像辛巴威那樣持續誇張的高通膨,不然房子畢竟是拿來住的,本質上屬於剛需,也是有其天花板的,儘管近幾年漲勢驚人,根據內政部十年來的房屋價格指數如下

– 新北 – 88.46 > 123.36 漲了39%,每年平均3.9%

– 台北 – 91.34 > 113.05 漲了23%,每年平均2.3%

– 桃園 – 74.89 > 132.20 漲了76%,每年平均7.6%

可想見由於邊際效應的影響,近年上漲幅度驚人的位置上漲幅度將會趨緩下來,過去的軌跡是無法複製到未來的,雖然在華人世界裡,幾乎所有的有錢人都會擁有房地產,但要房市跟股市一樣,都是有風險遇到暴雷的,如近期中國的恆大、碧桂園等資金斷鏈,造成短期內沒人房市表現糜爛(爛尾樓遍佈),不過至少房產是實體資產,雖然流通性不如股價,但還是得承認至少在華人圈裡是很受歡迎的資產。 - 大盤ETF會長期向上嗎?(5%每年)

這點我認為是的,只要人類文明持續進步,就要相信經濟仍會持續往上,至少過去十年來的確是如此。 - 中國如果攻打台灣怎麼辦?

若真的成真,我相信房價&股價甚至台幣本身肯定都會巨崩吧,但到那個時候你肯定不是僅擔心房價下跌那麼簡單,當然分散資產配置也是很重要,不過現在台灣年輕人除了風頭上的產業(半導體)之外,要靠幫人工作來買房的壓力真的太大了,被攻打的風險當然有,但這不是我們可以控制的,所以無須過度擔心 - 房租有可能都不漲嗎?

基本上筆者認為不可能,當物價商品都在上漲,租房對房東來說也是商品,只要仍有住房需求,房租沒有理由停滯不前 - 房子不是拿來投資的

平心而論,房子畢竟是拿來住的,本篇雖然以投資的角度去切入,但其實人活在世上,就是要去做自己想做的事情,基於理性的探討,若是有能力且也審慎做過評估,也許買房能夠給你帶來快樂和安定感,那也不是一個壞主意,我們活的時間其實並不長,開始工作後因為每天都很忙碌,不知不覺間時間就流逝掉了,人生旅途中有什麼想完成的那就去盡力完成,別讓老年的自己感嘆當初沒有跨出的那一步! - 薪水都不變嗎?

基本工資每年都在漲,認真工作的都市社畜們沒理由都沒升職加薪,永遠維持在50,000一個月吧! - 目前的工作是否穩定?

2023年是AI元年,大家開始在討論很多工作都即將被取代,但就像以前的電話接線員、DVD光碟片的店員、國道收費員、電梯小姐等,現在多了一些AI模型訓練師、太空科技發展的工作,隨著科技越來越便利,文明的發展會解決大量的人類需求,慢慢地有些工作會過時,有些工作會新增,這都是為了讓人類的生活越過越好,比如短短數十年,我們根本不會擔心生下來的小孩會有早夭的風險,先進的醫療和進步的科技以及充沛的知識讓我們可以越活越方便。

身處於大時代洪流下的我們很難去撼動這個巨浪,載浮載乘的同時,我們能做的就是時刻保持學習的心態,跟著時代在進步,那我認為就不需要去過度恐懼未來的樣子。