國債是什麼?

國債顧名思義就是指債務,那是誰的債務呢?是國家的

那為何國家需要發債?就跟公司、家庭一樣,我們手上的現金總是有限,當家庭想要買房、公司想要擴廠都需要大筆大筆的資金,打開世界五百強的財報,你幾乎看不到有公司是沒有負債的,這其實都是為了更快速的發展。

假設A公司和B公司手頭都有2000萬現金,一份土地200萬,那不借貸的公司可以購買5塊地,假設5年後土地上漲30%,那他總共獲利300萬元,而懂得借貸的公司借了額外的一千萬來購買土地,5年後全數賣出,那他可以獲利600萬的現金(再減去借錢的利息),家庭則會有房貸、車貸等。

家庭、企業如此,國家亦是如此,國家要推行基礎建設、公共衛教、社會福利補助等都需要大筆的資金,僅靠納稅的收入會導致能做的事情有限,這時候會發行債券募集現金,未來再慢慢把資金還給持有債券票據的借貸人。

美債

各個國家的國債裡頭,又以美國所發行的債券最受歡迎,美債有以下幾個特點

- 世界最強權

相比非洲國家的債券相信你更願意持有美國發行的債券,畢竟美國滅亡的機率應該遠小於非洲的開發中國家吧! - 流動性和深度都極高

舉凡國家、機構、投資人、公司法人都會購買美債,流動性和深度基本上是無需質疑的 - 票面固定收益

美債發行的那一刻就已經注定了每個月會支付多少的利息給購買美債的借貸者,假設小明有張美債票券價值100元,利息2塊,那一年後小明可以獲得102元,這對求穩心切的投資者來說是非常有吸引力的 - 無風險利率

基於對最強國家的信任,市場普遍認為美國政府還不出錢的機率幾近於零,因此美債所提供的利率被認為是無風險利率,各大資產定價時也都會以美債利率來當作定價依據

美債之於利率

- 美債利率 – 債券發行時他錨定當時的央行利率,債券票面上的利率不會浮動,但會根據發行時間的利率而有所不同,所以有時可以看到美國在低利率時發行了債券A,但之後由於升息期間又發行了債券B,同樣都是100塊錢的債券,持有債券B我可以獲得更多的利息收入,那就會造成二級市場(也就是我們一般用券商交易的股市)債券A被大量拋售,債券的殖利率上升,直到債券價格降低到一定程度需求才會補回(比如95塊錢買入票面價值100塊的債券,若持有到期現賺5塊)。

- 央行利率 – 當央行利率往上調整時,折現率會上升,資產的未來估值都會被壓低,假設一張股票現在值95元,有個大預言家預示5年後這張股票可以到達100塊錢,那我們可以篤定這筆投資一定穩賺嗎? 欸還真不一定!即始我們知道未來的價格,我們仍需要推回現在的價值是否值得買入,因為資產、現金都會隨著時間而發生變化。

- 折現率 – 折現率是指未來的價格換算到現在的價值是多少,也就是幫助我們跳脫出時間維度的影響來對資產做比較

所以,假如折現率是5%,5年後的100塊換算到現在就是約78塊錢,也就是說,即使你用90買入,五年後100元賣出,你其實是虧錢的,因為透過折現率換算到此刻的價錢它才值78塊錢,你會賠掉12塊錢的購買力。

PS: 在計算估值時,很多人會使用各種依據,例如S&P500指數、WACC加權資本、美債利率(無風險利率)來定義折現率。

美國在升息時,實際上升的是短期的”隔夜拆借”利率 -> 美國叫聯邦基金利率Fed fund rate -> 加息也是加這個利率,其餘市場上的利率則是由國債市場和不動產抵押貸款證券市場(Mortgage Backed Security, MBS)等來影響,央行沒辦法直接控制

基本上加息或降息其實不會影響到長期市場,主要是要看QE(quantitative easing) or QT(Quantitative Tightening)。

什麼是公債殖利率曲線倒掛 inverted yield curve

公債的殖利率曲線倒掛表示短期國債的殖利率比長期十年期以上國債殖利率還要高,通常顯示市場短期內會有避險需求,並且不看好長期發展,通常倒掛都和政府升息有關,大家很關注曲線倒掛是因為通常長天期的國債由於持有時間長,風險也比較高,因此通常會用較高的利潤來吸引投資人持有,可是要是今天大家發現短期的殖利率比長天期的債券收益更好的情形,那我還不買爆短期國債,賣出長期國債,因此也會導致長期國債被拋售,價格下降,殖利率上升,根據過往歷史,當倒掛發生時,通常經濟都會迎來一波陰霾,過往例子有2000年網絡泡沫、2008年金融海嘯、2020年新冠疫情、喔還有現在(2023/08)。

美債之於市場

美債除了作為金融資產無風險利率的依據之外,也同時是美國政府用來調控市場流通性的手段之一,政府可以透過購買美債來注入資金到市場上,反之,賣出國債則是把市場資金全吸到央行手上。

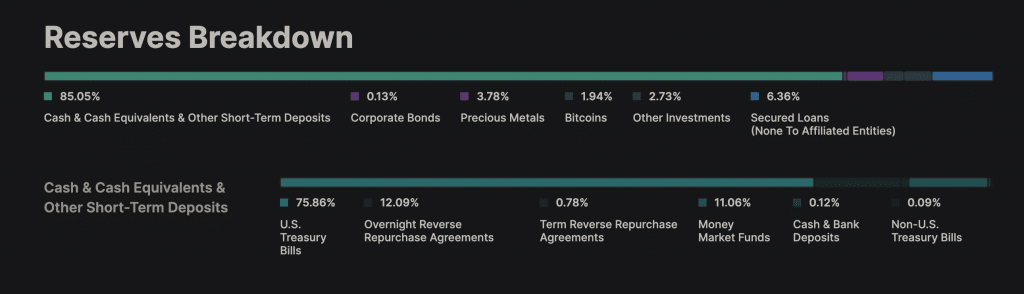

美元霸權的體系下,只要市場需要避險,他們就會購入美債,比如你可以看到加密貨幣穩定幣公司Tether的儲備金裡持有大量的短期美債,因為對穩定幣來說,證明你擁有1:1以上的資金是至關重要的,而由於債券的高流動性,市場也能夠把他們持有的美債視為現金,再加上2023年美國銀行接連爆雷倒閉,除非你願意把現金放在巨型保險箱裡,不然與其持有現金並把它放在銀行,購入美債反而變成更優秀的選擇,下圖是Tether持有的資產比率,可以看到光是美國債券(U.S. Treasury Bills)佔了75.86%,若以如今的USDT的規模按比例去計算的話,他們相當於持有$119B等值的美債,假設Tether也是一個國家的話,那他排名在第17名,相當於持有全世界已發行美債的1.4%,非常驚人!

來源: Tether

美債之於國家

下圖是全球前十名美債持有量的國家,日本位居第一、而中國排名第二,想不到吧,如今美中角力,中國仍是世界上持有美債量第二大的國家,這和中國如何崛起有關係,儘管美中對抗下中國很努力的想要減低持有債券,但這並非一蹴可幾。而一直以來美國的最大對手俄羅斯呢?2010年俄羅斯一度持有超過176.3B的美債,但從2014克里米雅危機到現在的烏克蘭戰爭,俄羅斯持續拋售其持有的美債,根據2023美國財政部的官方資料,現在俄羅斯大概僅持有4.5B等值的美債,畢竟對俄羅斯來說,衝突之下還持有對手的資產無疑是增加風險,對他們來說與美元脫鉤才是明智之舉,這也是現在中國共產黨一直想要做的,從Brics的會議也可以看出去美元化的討論。

來源: Visual Capitalist

美債 v.s 日債

稍微提一下日本,我們都知道日本有名的消失的三十年造成市場長期通貨緊縮,自從2012前總統安倍晉三上任以來實施安倍經濟學,大量寬鬆貨幣政策、負利率等政策來希望日本可以脫離『消失的三十年』以來所面臨的通縮壓力,日本央行印了大量的鈔票來購買日本國債,一直到2021下半年日本的CPI好不容易開始攀升超過1%,直到2023年1月一度超過4%後回落於2-3%,顯示日本終於再一次的迎來通膨,然而這次的通膨是日本想要的嗎,我認為不是。

日本究竟是怎麼透過控制國債利率來達到通膨2%的期望呢,邏輯很簡單,在日本央行預期中,當銀行端的短期利率是負利率的情況下,透過買入與賣出國債來把國債利率控制在-0.25%~0.25%之間(其實就是鼓勵資金都給我去市場上碰撞就對了),市場上的資金理所當然地會去想辦法投資和發展其他標的來獲取更高的報酬,但因為日本政府是透過瘋狂印錢購買國債來穩定債券利率,這也導致日圓快速貶值,從2012年1日圓兌換0.4台幣到2023年 1日圓只能兌換0.22台幣。

日本有達到他們通貨膨脹的目的嗎?

從全球市場的角度來看,美國和日本分別是世界第一和第三的經濟體,這就導致了日債和美債的競爭,日債&美債的利率和匯率差皆會影響國際資金的流向。

美國升息 v.s 日本從通貨緊縮回歸通貨膨脹的目標

- 複習一下美國這邊的狀況

美國持續的升息-> 央行利率上升 -> 接下來發行的國債利率提高 -> 債券價格降低,當美債利率上升 -> 市面上既有的美國國債會被拋售,資金更偏向存入銀行或購入利息更高的新發行債券 -> 市場資金減少 -> 達到抑制通膨的效果。 - 那對日本的影響呢

一方面日本瘋狂印錢控制國債利率,另一方面美國瘋狂升息美債利率上調,導致美債和日債的利差增大。就容易形成貨幣間的【利差】,試想假如我們預期美元會升值而日圓會貶值,那正常情形下大家會賣日圓買美元,當日圓貶值,以日圓計價的貨物在國際市場上變便宜(刺激出口),但以美金計價的貨物變貴了(進口成本增加),導致日本國內的通膨就會起來了,不過當輸入性的通貨膨脹導致日本萬物變貴,人們開始控制花費,導致總需求下降,反而有點本末倒置,良性的通貨膨脹是由市場上的正向循環建立,全基於『需求』,然而目前看起來,日本今年久違的通貨膨脹反而降低了他們的市場總需求,通貨膨脹的目標看似達到了,但日本未來的經濟仍有許多困境要突破。

美債之於人民

許多貸款和信用產品一般是基於長天期的國債利率,如房貸就有分固定利率+浮動利率,其中浮動利率就是根據央行隔夜借款利率調整。

假如當前隔夜拆款利率是1%,則銀行借款給你的利率2%就有賺頭,但假如今天央行升息並把隔夜拆款利率調升到2%,則銀行為了維持利差,就必須把利率調到2.5%~3%才能夠賺錢,對我們來說則是貸款變貴了,每個月要付出更多的資金在房貸、車貸、信貸等

當升息時,由於要負擔的債務變高,你會開始節省開銷以避免暴露於更大的風險 -> 但這也會抑制消費力 -> 沒有強勁的消費力,公司的收益降低 -> 股價也隨之下降 -> 裁員縮編 -> 影響人民/員工 -> 加大力度剁手手 -> …,這樣的循環會加劇經濟的下滑,所以理想情況下是要能夠將通貨膨脹維持在2%的水平才是健康的經濟增長。

總結

- 當政府升息時,可以預期貨幣會升值(當然匯率本身是相對的,要看對標國的經濟政策是什麼,不可一概而論),債券利率上升,債券價格降低,所有貸款都變貴(房貸|車貸|公司的外債|政府的外債等)、股票資產估值降低。

- 全球市場大趨勢仍是通貨膨脹,貨幣購買力的下降仍是常態。

- 升息並非常態,僅有當通貨膨脹過熱時才會實施升息政策,儘管每次升息都會帶來經濟衰退。

- 債券只是經濟體系的其中一環,有時候單一理論並不代表事實,因為經濟體是三維的,幾乎不可能僅用單一指標來預測未來走勢。

延伸閱讀: 30歲的我該租房還是買房?

這邊私心推薦 Youtuber 小林影片裡對於利率的介紹-> 非常乾貨啊🤣